01

《個人所得稅專項附加扣除暫行辦法(征求意見稿)》解讀

重點:

1. 納稅人本人或配偶發生的首套住房貸款利息支出,可按每月1000元標準定額扣除;

2. 住房租金根據納稅人承租住房所在城市的不同,按每月800元到1200元定額扣除;

3. 納稅人贍養60歲(含)以上父母的,按照每月2000元標準定額扣除;

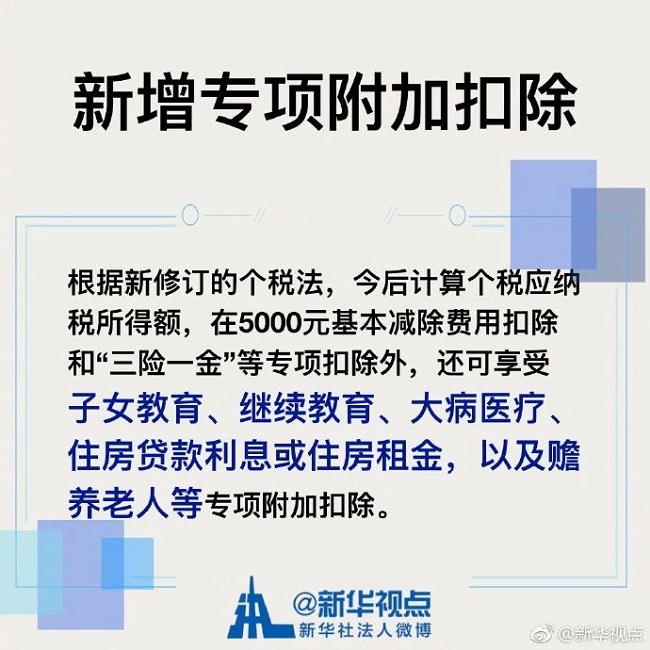

4. 納稅人的子女接受學前教育和學歷教育的相關支出,按每個子女每年1.2萬元(每月1000元)的標準定額扣除;納稅人接受學歷或非學歷繼續教育支出的,在規定期間可按每年3600元或4800元定額扣除;

5. 大病醫療方面,納稅人在一個納稅年度內發生的自負醫藥費用超過1.5萬元部分,可在每年6萬元限額內據實扣除。

詳細扣除情況具體解讀:

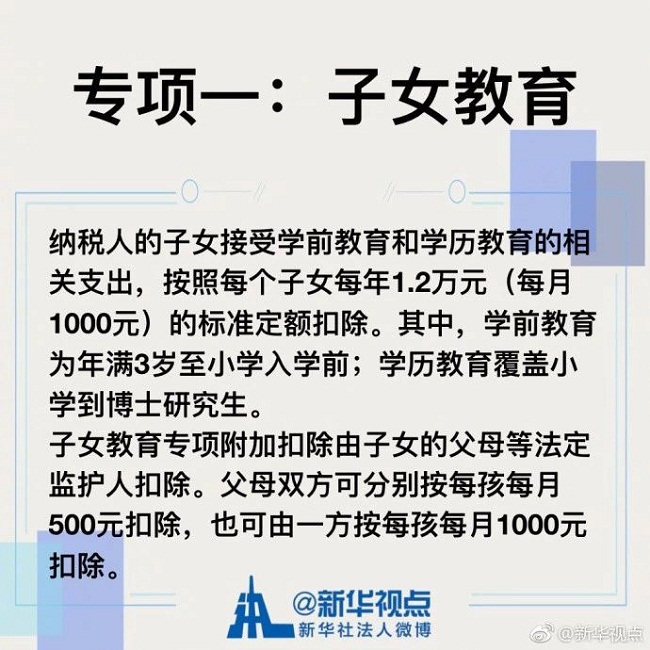

一,子女教育扣除:1000元/月

從適用范圍來看,包括學前教育即年滿3歲至小學入學前教育,往后子女的義務教育、高中、大學(大專)、碩士以及博士都符合扣除范圍。

按照征求意見稿,納稅人的子女接受學前教育和學歷教育的相關支出,按照每個子女每年12000元(每月1000元)的標準定額扣除。

這意味著,有兩個孩子的家庭將能享受到每年24000元的定額扣除。

需要指出的是,每年12000元或24000元的扣除,既可以父母一人扣50%,也可以由一方扣除100%,具體扣除方式在一個納稅年度內不得變更。

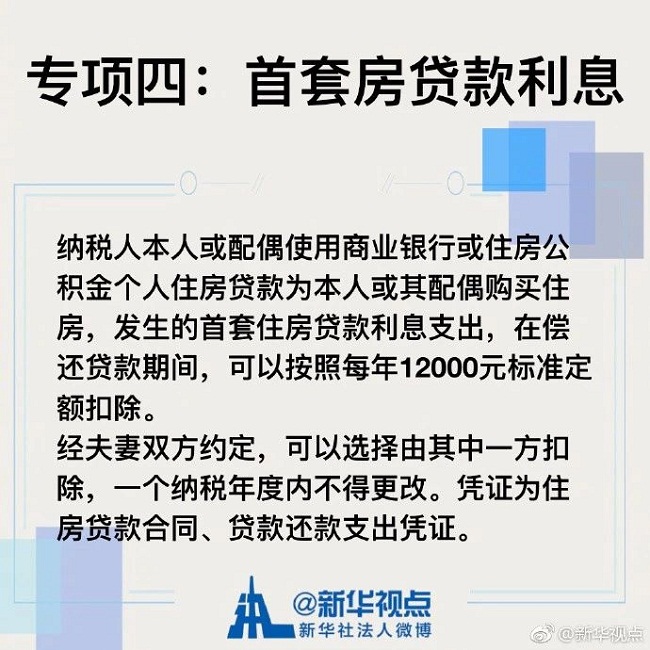

二,首套房貸利息扣除:1000元/月

按照征求意見稿,納稅人發生的首套住房貸款利息支出,在償還貸款期間,按照每年12000元(每月1000元)標準定額扣除。非首套住房不得扣除,并且納稅人只能享受一次扣除機會。

我們網上查閱資料后發現一位財稅專家向記者表示,對比我國與國際上房貸占工資的比例,每年12000元的額度是比較合理的。

此外,首套房貸利息可以選擇由夫妻其中一方扣除,扣除方式在一個納稅年度內不得變更。

三,直轄市、省會城市等租房扣除,1200元/月

買房的人享受到了扣除,租房者也不例外。

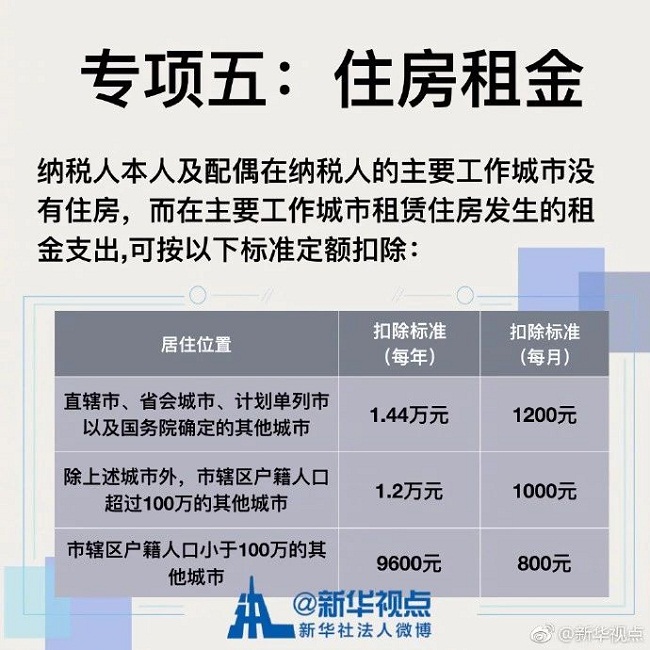

按照征求意見稿,納稅人及配偶在納稅人的主要工作城市沒有住房而租房產生的租金支出,可以按照一定標準定額扣除。

需要指出的是,在六項專項附加扣除內容中,這是唯一一項有地區區別的,主要分三類情況。具體來說:

在直轄市、省會城市、計劃單列市以及國務院確定的其他城市,扣除標準為每年14400元(每月1200元);

在其他城市租房,市轄區戶籍人口超過100萬的,扣除標準為12000元(每月1000元);

在其他城市租房,市轄區戶籍人口不超過100萬(含)的,扣除標準為每年9600元(每月800元)。此外,對于夫妻租房的情況,夫妻在同一地租房,只能由一方扣除租金支出;而夫妻在不同城市工作,且各自在主要城市都沒有住房的,可以分別扣除租金支出。

需要強調的是,納稅人及其配偶不得同時分別享受住房貸款利息專項附加扣除和住房租金專項附加扣除。這意味著,房貸利息和房租只能扣除一項。

四,獨生子女贍養老人扣除:2000元/月

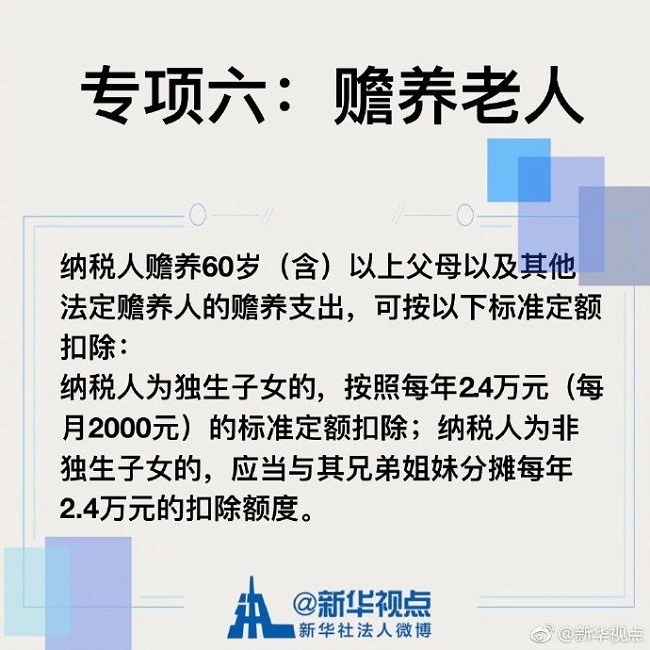

征求意見稿規定,納稅人贍養60歲(含)以上父母以及其他法定贍養人的贍養支出,可以進行扣除;其中分為獨生子女和非獨生子女兩種情況。

納稅人為獨生子女的,按照每年24000元(每月2000元)的標準定額扣除;

納稅人為非獨生子女的,可以分攤24000元(每月2000元)的扣除額度,如平均分攤、約定分攤等情況,分攤方式一個納稅年度內不得變更。

此外,每一納稅人分攤的扣除額最高不得超過每年12000元(每月1000元)。

舉個例子,一位老人有三個子女贍養,每個孩子可以平均分攤每年24000元扣除額度,每人每年8000元;也可以經老人指定或者子女約定,每個子女分別享受6000、6000、12000的扣除額,但每個子女的扣除額不能高于12000元。

值得關注的是,有些情況下,贍養老人不止兩位,這種情況會不會增加扣除額度?根據征求意見稿,贍養兩個及以上老人的,不按老人人數加倍扣除。

五,大病醫療限額扣除:每年60000元

在醫療方面,征求意見稿規定,一個納稅年度內,在社會醫療保險管理信息系統記錄的,包括醫保范圍內的自付和醫保范圍外的自費,由個人負擔超過15000元的醫藥費用支出部分,為大病醫療支出,可以按照每年60000元標準限額據實扣除。

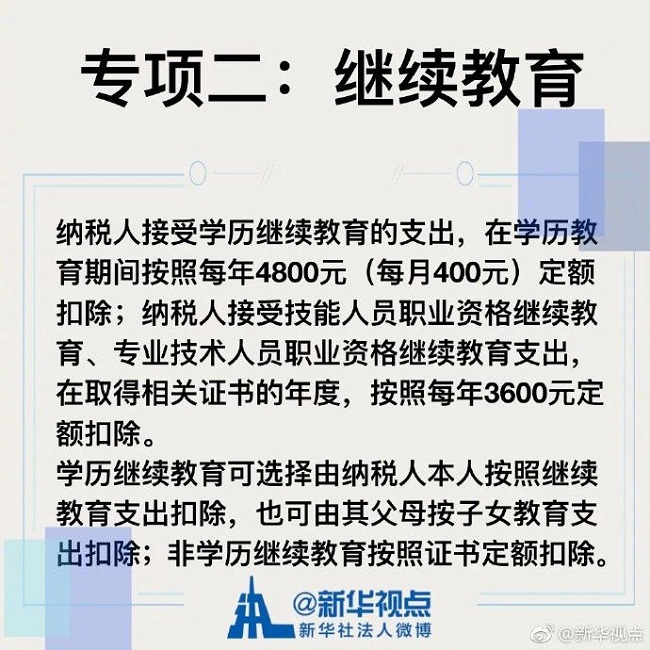

六,繼續教育扣除,每年4800元或3600元

根據征求意見稿,繼續教育專項附加扣除主要分兩項:學歷繼續教育和技能人員職業資格繼續教育。

在學歷教育期間按照每年4800元(每月400元)定額扣除;技能人員職業資格繼續教育、專業技術人員職業資格繼續教育支出,在取得相關證書的年度,按照每年3600元定額扣除。

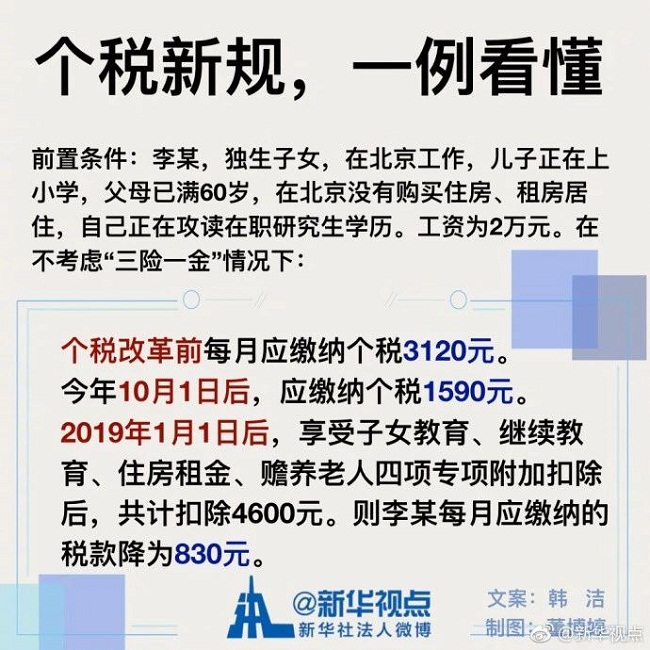

七,最高扣除額度:可達5600元/月

看過專項附加扣除的詳細規則后,可以設想下,漂在大城市追逐夢想的年輕人至少有租房項可以扣除,上有老下有小的中年職場人則可以扣除子女教育和贍養老人。

因此,大部分個稅納稅人都會有一項、兩項,甚至最多五項全部符合專項附加扣除標準。如果你的月收入(扣除“三險一金”后)在7000-30000元之間,按照不等的抵扣標準,可以再有多少減稅空間?

根據測算,除大病醫療附加扣除和其他極其特殊情況外,假設一人符合四項專項附加扣除標準,即享受最高扣除額度,應當這樣計算:1000×2(子女教育)+400(繼續教育)+1200(租房)+ 2000(養老),總計5600元。

02

新個稅專項扣除20問

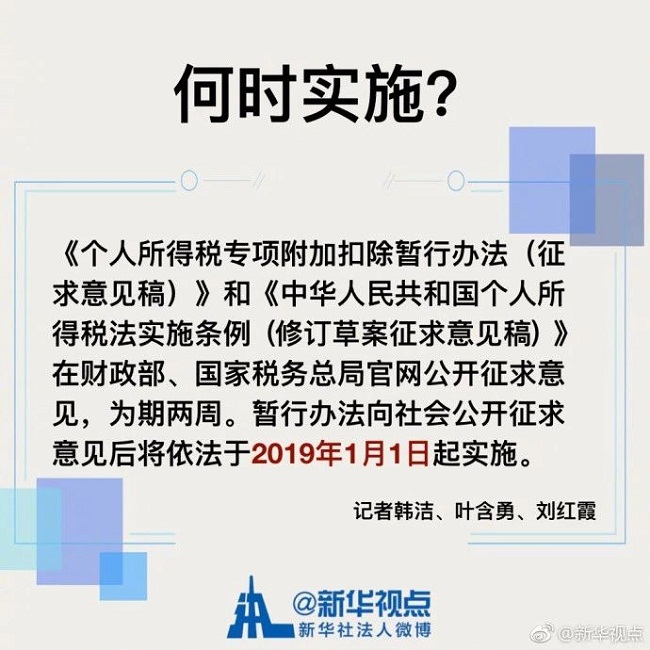

1、減稅紅包不小,附加專項扣除何時可以真正實施呢?

根據安排,15天的征求意見期過后,經過修改完善并提交國務院討論,這些專項附加扣除辦法將于明年1月1日實施。

2、收入沒達到5000元起征點的可以抵扣嗎?

目前,扣除"三險一金"等項目后,個人收入沒有達到5000元起征點的人群還不需要繳納個稅,暫時就不會涉及到扣除問題。

3、專項扣除都需要納稅人自行申報嗎?

根據《中華人民共和國個人所得稅法實施條例(修訂草案征求意見稿)》,明確了專項附加扣除的辦理方式,取得工資薪金所得的納稅人,可以提供信息由扣繳義務人預扣預繳時辦理。

簡單說,納稅人可以提供相關信息,由單位代扣代繳,同時,由于部分信息涉及到個人隱私,納稅人也可以選擇向稅務機關自行申報。

4.為了實現扣除,老百姓會不會因為發票或證明跑斷腿?

專家指出,總體看,此次公布的辦法較好地兼顧了公平和效率,減負力度超出預期,稅收征管也力求簡便易行,盡量避免讓納稅人提供各種證明。舉例來說,納稅人在子女教育和贍養老人方面的支出發票等都是不需要提供和進行額外說明的。

同時,鑒于該政策涉及面廣、實施情況復雜,國家正在加快建立部門間信息共享機制,防范虛假騙稅逃稅行為,確保征管風險可控。

5、二孩子女教育可以抵扣嗎?

可以抵扣,征求意見稿顯示,每個子女每年12000 元(每月1000元)的標準定額扣除,這也契合國家目前放開二孩的大政方針,可以有力減輕二孩家庭的支出負擔。

6、三歲以下的嬰兒,花銷也很大,為什么不抵扣子女教育項目呢?

一位業內資深專家向高頓君表示,子女教育包括學前教育和學歷教育,三歲以下屬于撫育階段,不屬于教育階段,暫時還未納入抵扣范圍。

7、租金扣除需要什么證明?

根據征求意見稿,納稅人應當留存住房租賃合同。

關于房租扣除,還有兩點需要解釋下,其一,房租采取定額扣除而不按租金發票限額據實扣除,是考慮了目前租房市場的實際情況,即大部分租賃行為并沒有開具發票。其二,如果把發票作為前置條件,可能會增加納稅人負擔,還會推高租金價格。

8、租金扣除為什么分地區?

目前確實分為三類扣除標準,承租的住房位于直轄市、省會城市、計劃單列市以及國務院確定的其他城市,扣除標準為每年1.44萬元(每月1200元);除上述城市外,市轄區戶籍人口超過100萬的其他城市,扣除標準為每年1.2萬元(每月1000元),市轄區戶籍人口小于100萬的其他城市,扣除標準為每年9600元(每月800元)。

中國財政科學研究院研究員孫鋼表示,扣除標準較大程度覆蓋了全國平均租金支出水平,同時兼顧了各地租金水平的差異性。

9.租房抵扣標準為什么比房貸高?

孫鋼表示,住房租金扣除標準總體上略高于房貸利息扣除標準,體現了對租房群體的照顧。

當前正處于大力發展租賃市場的導向,此類租金抵扣額的安排也和租賃市場的鼓勵政策吻合。

10、繼續教育怎么界定?繪畫、藝術、體育運動等個人興趣愛好培訓能否減稅?

根據征求意見稿,繼續教育包括學歷繼續教育、技能人員職業資格繼續教育、專業技術人員職業資格繼續教育。

一些未納入職業目錄的個人興趣愛好培訓,與職業技能關聯度不高,暫不納入此次扣除范圍。請注意,這里的關鍵點在于職業技能關聯度!

11、學歷教育每年有學費可以按年扣除,職業資格繼續教育支出如何扣除?

一位業內專家向高頓君舉例,并非只要參加培訓就能扣除,而是在取得相關證書的年度,按照每年3600元定額扣除。

12、納稅人是否需要證明自己的首套房貸?

據高頓君向銀行系統人士咨詢,首套房貸認定信息較為健全,不需要納稅人自己提供太多額外證明。

13、贍養老人包括哪些老人?丈夫幫助贍養妻子的父母,丈夫能否扣除?

按照征求意見稿,贍養老人包括60歲(含)以上父母以及其他法定贍養人;而其他法定贍養人是指祖父母、外祖父母的子女已經去世,實際承擔對祖父母、外祖父母贍養義務的孫子女、外孫子女。

權威專家向高頓君表示,贍養岳父母目前不在扣除范圍之列,但如果夫妻雙方各自都有父母需要贍養,是各自申報專項扣除,舉例來說,兩個獨生子女組成的家庭,夫妻贍養四位老人,夫妻兩人可以分別按照每月2000元申報專項扣除。

14、被贍養老人是指無經濟來源還是離退休人員都算呢?

按照征求意見稿,贍養老人只需要兩個條件,首先老人已滿60歲,其次是納稅人的父母或其他法定被贍養人,與老人的經濟狀況無關,沒有經濟來源的、離退休人員都包含在內。

15、非獨生子女家庭的贍養老人支出如何扣除?

根據征求意見稿,納稅人為非獨生子女的,可以與兄弟姐妹分攤24000元(每月2000元)的扣除額度,如平均分攤、約定分攤等情況。但是,每一納稅人分攤的扣除額最高不得超過每年12000元(每月1000元)。

比如,一位老人有三個子女贍養,每個孩子可以平均分攤每年24000元扣除額度,每人每年8000元;也可以經老人指定或者子女約定,每個子女分別享受6000、6000、12000的扣除額,但每個子女的扣除額不能高于12000元。

16、哪一類人群可能受益最大?

專家向高頓君分析,通常情況下,生活支出負擔較重,上有老、下有小、有房貸的中年人最獲利好。他們很大概率可以享受子女教育、首套房貸、贍養老人等多項附加扣除。

另一方面,在同等扣除額的情況下,收入較低的人群減稅比例更大,比如月收入7000元(扣除"三險一金"后)的人,滿足2000元的扣除項目,就無需繳納個稅啦,減稅比例達到100%。

17、兩個及以上子女的家庭,兄弟姐妹之間需要有一個書面分攤協議嗎?

根據征求意見稿,被贍養人指定分攤或者贍養人約定分攤的,需要簽訂書面分攤協議。

18、專項附加扣除各項標準扣除金額如何制定出來的?

高頓君了解到,政策制定部門廣泛征求包括企業、個人、社會團體以及各省市人大代表等在內的各方意見,并在先期采取無方案征求意見方式,廣泛吸納民意,此外還參考了國際上的經驗。

以首套住房貸款利息專項附加扣除為例,目前商業銀行貸款月均利息約1025元到1189元,征求意見稿規定每月1000元的扣除標準,與此較為接近。西南財經大學經濟與管理研究院院長甘犁分析,從國際上看,韓國、墨西哥、意大利等國房貸利息扣除限額占人均月工資約10%到15%,上述扣除標準約占我國人均月工資15%,處于較高水平。

19、相比設置各類扣除項,為什么不直接在5000元基礎上再提升起征點呢?

根據暫行辦法,個稅專項附加扣除遵循公平合理、簡便易行、切實減負、改善民生的原則。

權威專家向高頓君解釋,綜合所得稅制比較科學,簡單地提高個人所得稅起征點,沒有考慮納稅人生活負擔的差異化,這并不公平。

專家還表示,專項抵扣的最終效果,是讓部分納稅人個稅感到負擔減輕,其長遠意義在于推進國家綜合治理,深化個稅綜合與分類改革,體現稅收公平。

20、個稅改革如何促進消費?

專家向高頓君表示,此次個稅的改革關鍵點在于降低中低收入人群的稅收負擔,中等收入群體迎來大利好,可以增加相應人群的稅后收入,拉動消費。

關于專項扣除的答疑,高頓君就和大家分享到這,如果大家還有其他關于專項扣除的疑難問題,歡迎添加高頓君微信號:gd20180907咨詢![]()

在文章的最后,附上9張圖,帶你讀懂此次的個稅新規![]()

03

還沒搞懂個稅專項附加扣除政策?

看完這9張圖,不再迷糊

孩子上學、房貸利息、贍養老人能減多少稅?

新一輪個人所得稅改革的一大亮點——專項附加扣除政策已經揭開面紗。

從10月20日起,財政部、國家稅務總局會同有關部門起草的《個人所得稅專項附加扣除暫行辦法(征求意見稿)》在兩部門官網開始為期兩周的向全社會公開征求意見。

如果你有意建言,卻還沒有完全搞懂這一政策,不妨看看這9張圖!

湘公網安備 43010202001085號

湘公網安備 43010202001085號