發票漏填幾個字,公司損失近百萬!作為會計工作人員,因小失大的事情,要特別注意!尤其是發票問題!

漏填了不動產的地址

98.11萬元的進項稅額無法抵扣

一家公司在一次稅局稽查該企業時,被指出存在大量取得的專票不符合規定的現象。

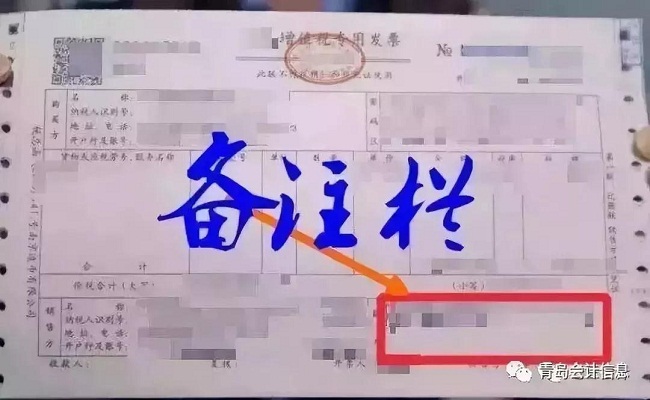

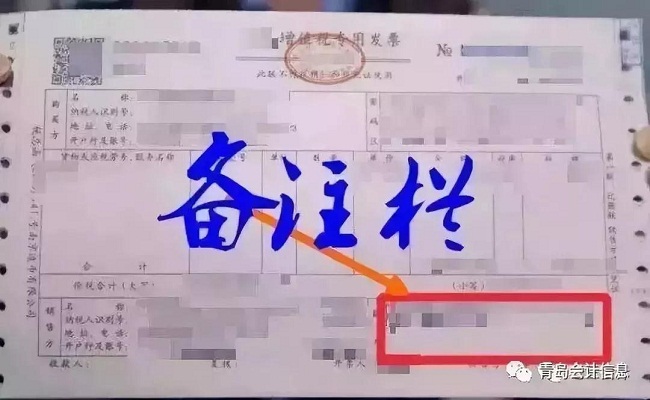

其中提到2017年度的房租990萬元,取得是一般計稅增值稅率11%的專票,由于出租方會計開票時候太大意,在發票備注欄漏填了不動產的地址,從而導致他公司98.11萬元的進項稅額無法抵扣!

1.無論是自行開具還是稅務機關代開,都應在備注欄注明不動產的詳細地址。

2.納稅人無論開具的是增值稅專用發票還是普通發票,都應在備注欄注明不動產的詳細地址。

3.未在“備注欄注明不動產的詳細地址”的發票,都屬于不不符合規定的發票。

4.不符合規定的發票,存在不得抵扣增值稅的風險、同時也有不得稅前扣除的涉稅風險。

1.《國家稅務總局關于增值稅發票開具有關問題的公告》(國家稅務總局公告2017年第16號)規定,不符合規定的發票,不得作為稅收憑證。

2.《財政部 國家稅務總局關于全面推開營業稅改征增值稅試點的通知》(財稅〔2016〕36號)附件1營業稅改征增值稅試點實施辦法規定:納稅人取得的增值稅扣稅憑證不符合法律、行政法規或者國家稅務總局有關規定的,其進項稅額不得從銷項稅額中抵扣。增值稅扣稅憑證,是指增值稅專用發票、海關進口增值稅專用繳款書、農產品收購發票、農產品銷售發票和完稅憑證。

3.《國家稅務總局關于全面推開營業稅改征增值稅試點有關稅收征收管理事項的公告》(國家稅務總局公告2016年第23號)規定,出租不動產,納稅人自行開具或者稅務機關代開增值稅發票時,應在備注欄注明不動產的詳細地址。

4.國家稅務總局公告2018年第28號《企業所得稅稅前扣除憑證管理辦法》第十二條規定: 企業取得私自印制、偽造、變造、作廢、開票方非法取得、虛開、填寫不規范等不符合規定的發票(以下簡稱“不合規發票”),以及取得不符合國家法律、法規等相關規定的其他外部憑證(以下簡稱“不合規其他外部憑證”),不得作為稅前扣除憑證。

這8種發票為不合格發票

不能作為扣稅憑證,會計收到要退回!

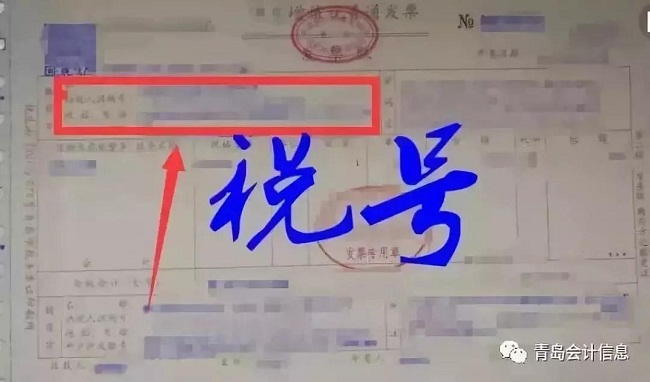

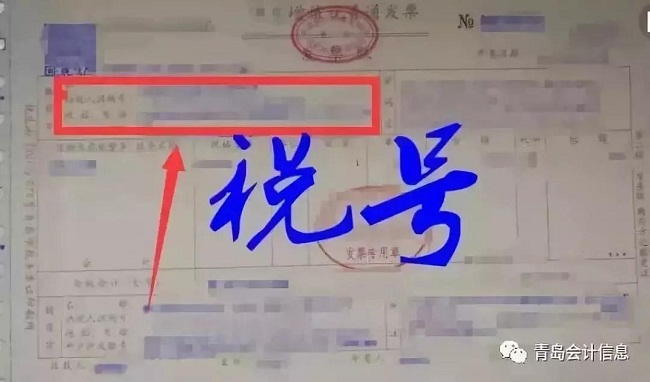

1、未填寫納稅人識別號的增值稅普通發票不能報銷。

自2017年7月1日起,購買方為企業的,索取增值稅普通發票時,應向銷售方提供納稅人識別號或統一社會信用代碼;銷售方為其開具增值稅普通發票時,應在“購買方納稅人識別號”欄填寫購買方的納稅人識別號或統一社會信用代碼。不符合規定的發票,不得作為稅收憑證。

所稱企業,包括公司、非公司制企業法人、企業分支機構、個人獨資企業、合伙企業和其他企業。行政機關、事業單位、社會團體等非企業性單位,個人消費者等可以不用填寫納稅人識別號。

提醒:這5種普通發票不需填寫納稅人識別號

2、需要填寫備注欄,未按規定填寫的不能作為扣稅憑證。

一、單用途卡和多用途卡;

二、差額開票業務;

三、保險機構代收車船稅業務;

四、土地增值稅發票扣除業務;

五、貨物運輸服務業務;

六、建筑服務業務;

七、出租不動產;

八、銷售不動產等需要按規定填寫備注欄。

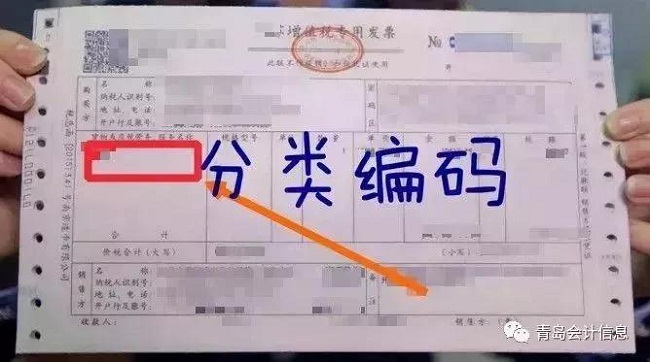

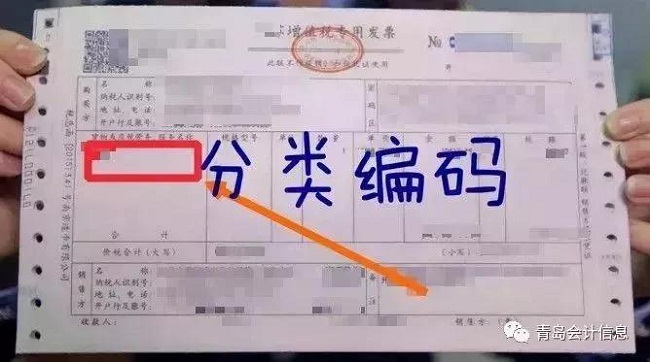

3、未按規定填寫稅收分類編碼的不能作為扣稅憑證。

納稅人通過增值稅發票管理新系統開具增值稅發票(包括:增值稅專用發票、增值稅普通發票、增值稅電子普通發票)時,商品和服務稅收分類編碼對應的簡稱會自動顯示并打印在發票票面“貨物或應稅勞務、服務名稱”或“項目”欄次中。

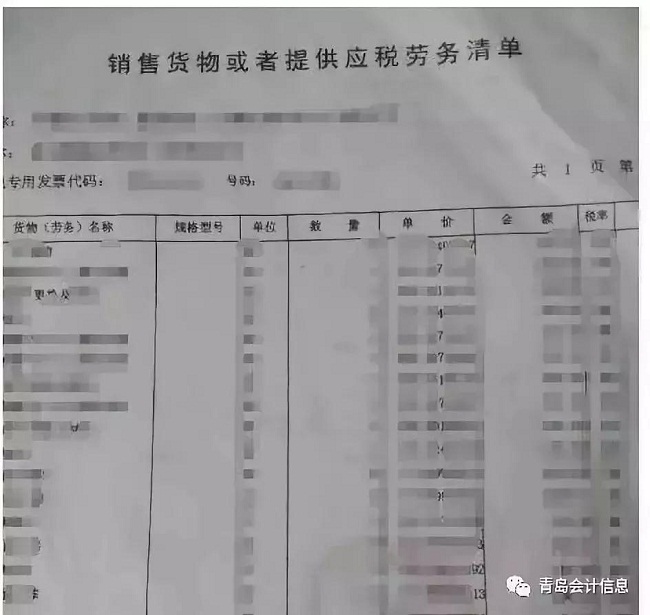

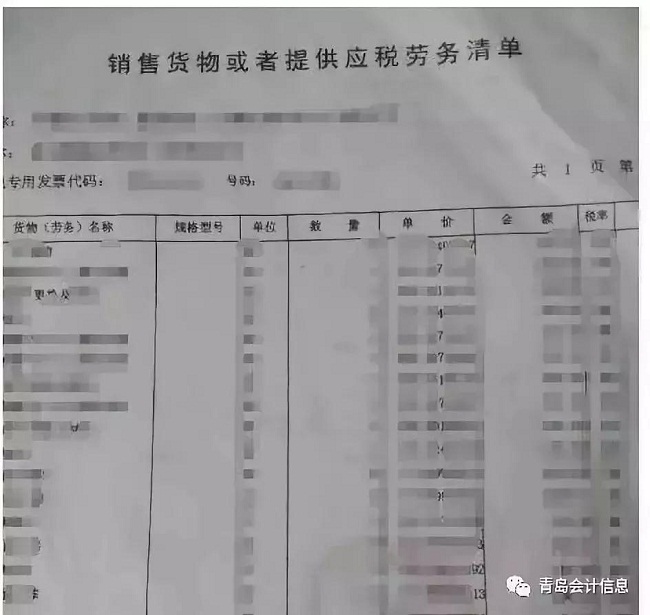

4、增值稅專用發票需要開具清單的,不是從開票系統開出的,是自己打印的,這樣的發票不能作為扣稅憑證。

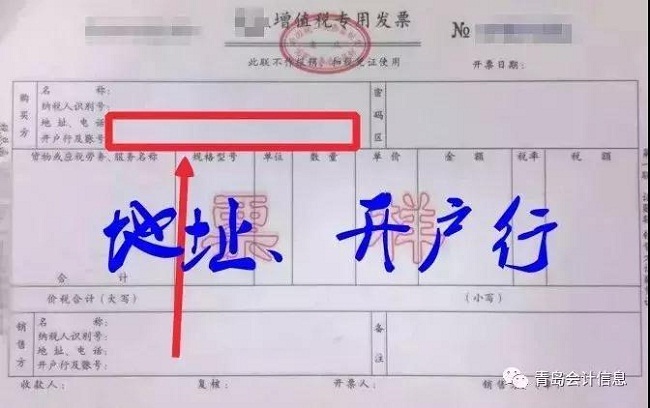

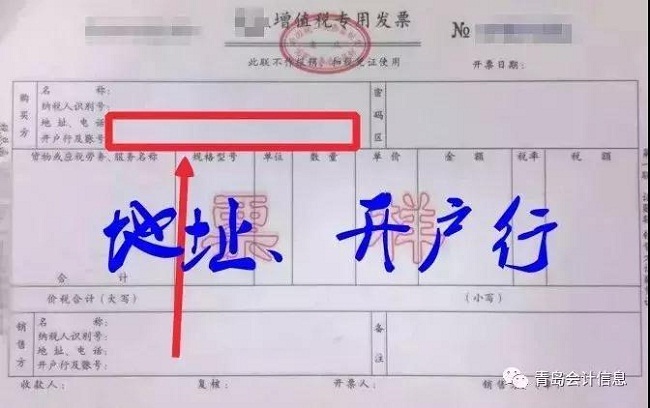

5、專用發票納稅人開戶行,地址電話填寫不完整,這樣的票不合格,專票填寫項目要齊全,字跡清楚,不得壓線、錯格。

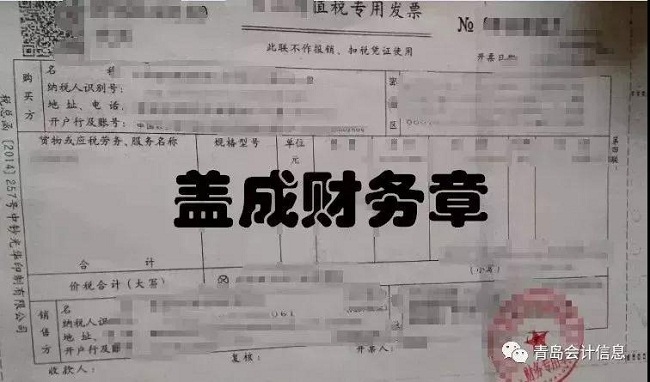

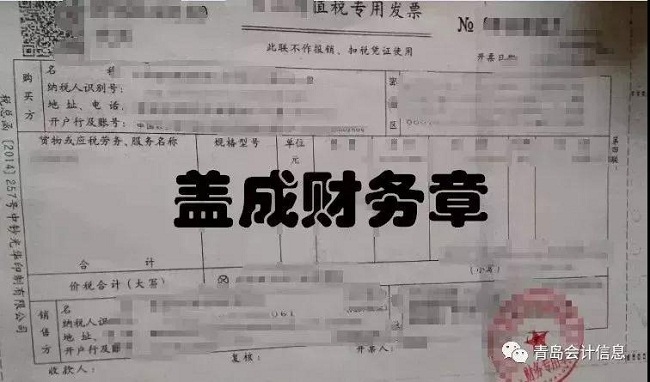

6、增值稅發票蓋成財務專用章或公章,不可以,這樣的發票不能作為扣稅憑證。發票應當加蓋發票專用章。

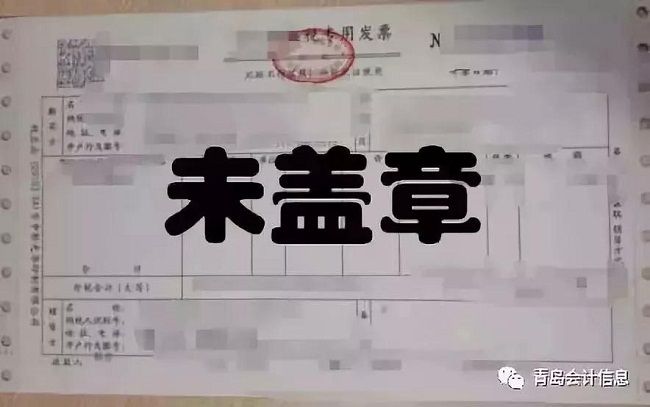

7、增值稅發票未加蓋發票專用章的,不能作為扣稅憑證。發票不蓋發票章的,由稅務機關責令改正,可以處1萬元以下的罰款;有違法所得的予以沒收。

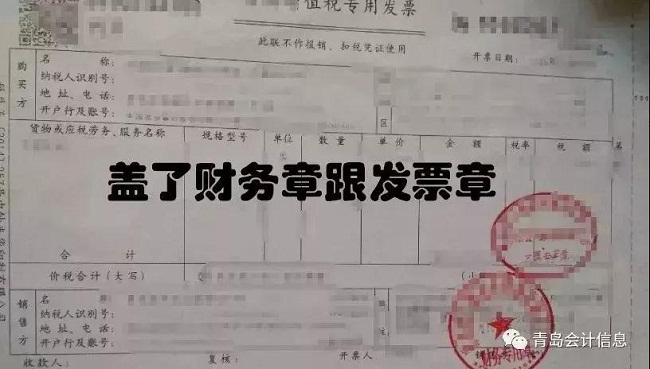

8、增值稅發票上既蓋了財務專用章,又蓋了發票專用章,這樣的發票為不合格發票,應該退回重開。發票上只需蓋發票專用章。

會計注意,收到不合格發票要及時對給對方重開,別最后給自己帶來發票上的風險。

1.企業經營地址和注冊地址不一致,開具增值稅專用發票時應按照稅務登記證(統一社會信用代碼證)上的地址開具。

2.增值稅專用發票寫的是“開戶行及賬號”,所以開具增值稅專用發票時應填寫企業基本開戶行及賬號。

3.銷售方開具發票時,應如實開具與實際經營業務相符的發票,購買方取得發票時,不得要求變更品名和金額,也就是說賣啥開啥,不得變更,比如提供的是住宿費,開具“旅游服務”的發票。

4.嚴格按照《商品和服務稅收分類與編碼》開具發票,采用新系統開具的發票不能”辦公用品”、“材料一批”、“禮品”出現這樣的籠統開具行為,比如《商品和服務稅收分類與編碼》中有一個明細類別是“紙制文具及辦公用品”,因此,發票摘要寫“紙制文具及辦公用品”是符合規范的,但是只寫“辦公用品”是不符合規范的。

5.發票上的單價數量,按相關稅法規定發票信息需要依次據實填寫,銷售貨物,需要將單價、數量、金額體現在發票上;如果屬于服務勞務,確實沒有單位數量的可以不體現。

6.由于開票時有限額,銷售貨物不能一次性全開,分開開具發票時,會出現數量是小數,比如“0.4臺”,只要分開開具的發票數量總額是與實際銷售數量相符即可。

7.增值稅專用發票開票人的填寫,稅務上沒有要求,但建議最好如實填寫開票人員姓名,特別是收到一些相對企業來說大額的增值稅專用發票,開票人最好不要是“管理員”,順便提醒一下取得一些新成立商貿企業(查當地工商局網站就知道是不是新成立的)開具的大額增值稅專用發票,且開票人是“管理員”,要特別提高警惕。

8.增值稅發票“開票人”和“復核”能否是同一個人,稅務上沒有要求,但是從內控管理的角度,“開票人”和“復核”應該不是同一個人,特別是收到一些相對企業來說大額的增值稅專用發票,“開票人”和“復核”最好不要是同一個人。

9.成品油專用發票在發票的左上角有“成品油”三個字。

“看看你寫的發票,

就知道你是個月薪只有3000的會計!”

見微知著,小事情能看出大問題。尤其是我們會計,整天和發票打交道,一不小心就容易出錯,所以我們還是要慎重對待發票。

那么

關于發票的問題,

現在你清楚了嗎?

湘公網安備 43010202001085號

湘公網安備 43010202001085號